原文标题:《7 O'Clock Capital:一文读懂新的千亿平台赛道 -Web3.0 加密钱包》

撰文: J

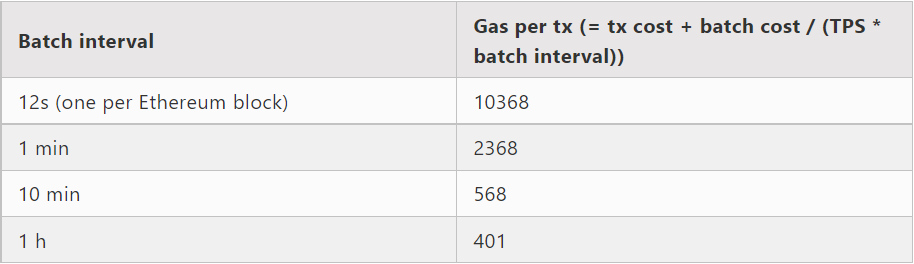

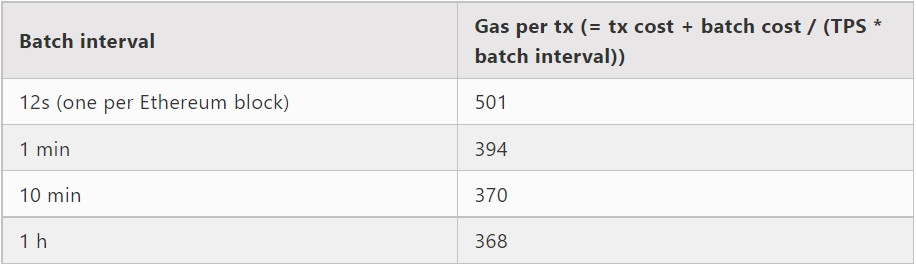

引言

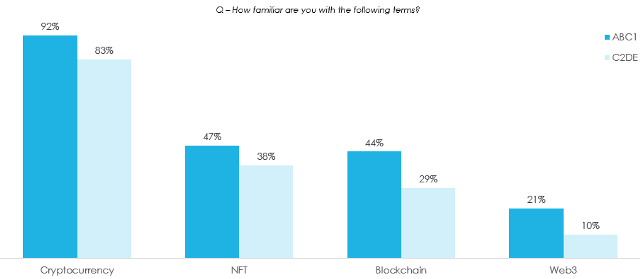

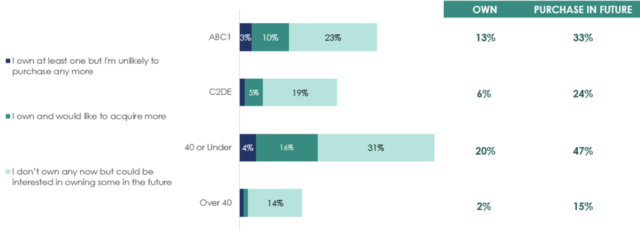

如果说互联网的普及和发展造就了移动支付,那么 Web3 的到来则书写了加密支付的新篇章,并将加密钱包的发展推向新高潮。

传统电子钱包的功能是储存资产与移动支付。加密钱包在储存资产与移动支付的基础上,增加了身份标识的功能。这也是 Web3 中用户得以在各种 DApp 中通行的入口与认证。

传统互联网中,一个人的身份象征往往是通过其现实世界中的名声、行为等形成。而 Web3 中,身份的象征则是通过加密钱包中的资产、交易行为、收藏的 NFT 等来展示。

一、加密钱包的发展演变

(一)加密钱包的发展周期

比特币已诞生 13 年,区块链历经 1.0 - 4.0 四个时期的迭代,钱包同样也经历了 4 个时期的衍变。由单资产钱包、单链钱包发展为多链多资产钱包,从单一的转账收款,发展到区块链生态聚合服务平台。

图:钱包的发展阶段

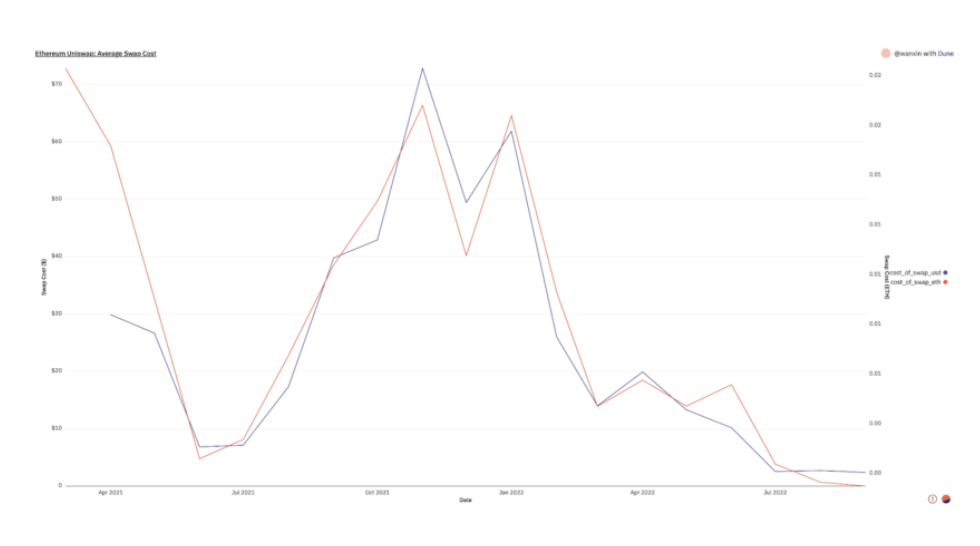

2009 年到 2012 年钱包伴随着比特币和区块链的诞生,开始进入初始发展期。2012 年到 2020 年黑客时代 + 以太坊起步导致智能合约钱包的激增,交易活动大量增加,DeFi 流动性挖矿风靡,加密钱包的用户数量突破 5000 万,加密钱包进入快速扩张期。2021 年至今,NFT、DAO 以及公链和 Web3.0 应用的爆发,加密钱包成为了人们存储资产与交易的热门选择,同时支持资产跨链也是成为了用户选择钱包的侧重考虑之一,此时加密钱包更侧重于交互功能和用户体验。

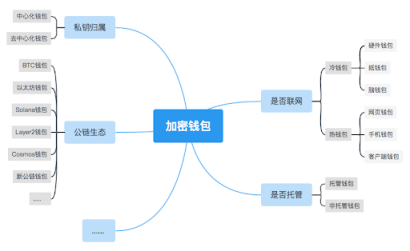

(二)加密钱包的分类

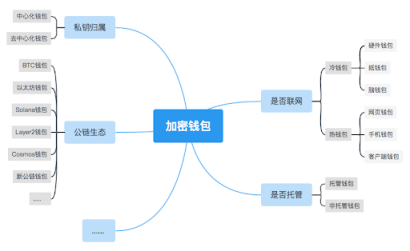

加密钱包按照是否自己掌握私钥可分为去中心化钱包、中心化钱包;其中去中心化钱包,按照是否可联网,可分为冷钱包、热钱包,冷钱包又可根据存储介质不同分为硬件钱包、纸钱包等等,热钱包也可根据联网的工具分为手机钱包、网页钱包等等;除此之外,加密钱包还可根据公链生态、是否托管等等类型进行划分。

图:加密钱包的分类

二、加密钱包市场现状

(一)用户规模

用户群体增长,市场份额同步上升。

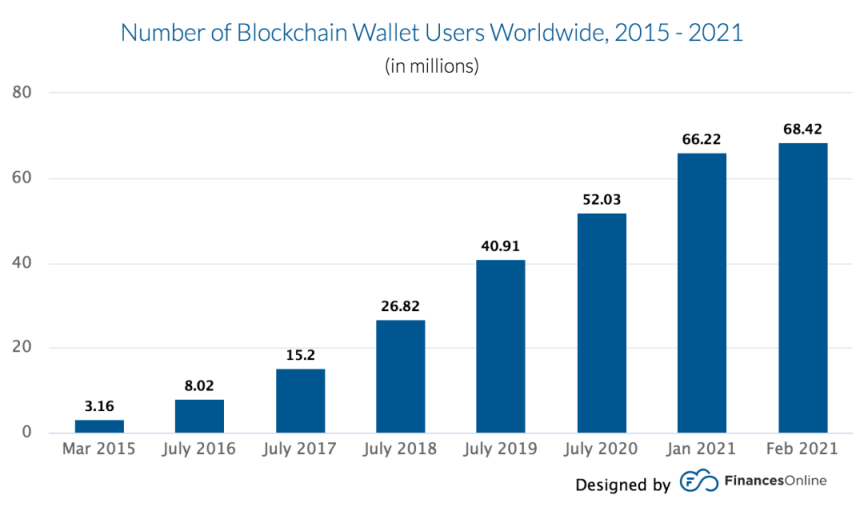

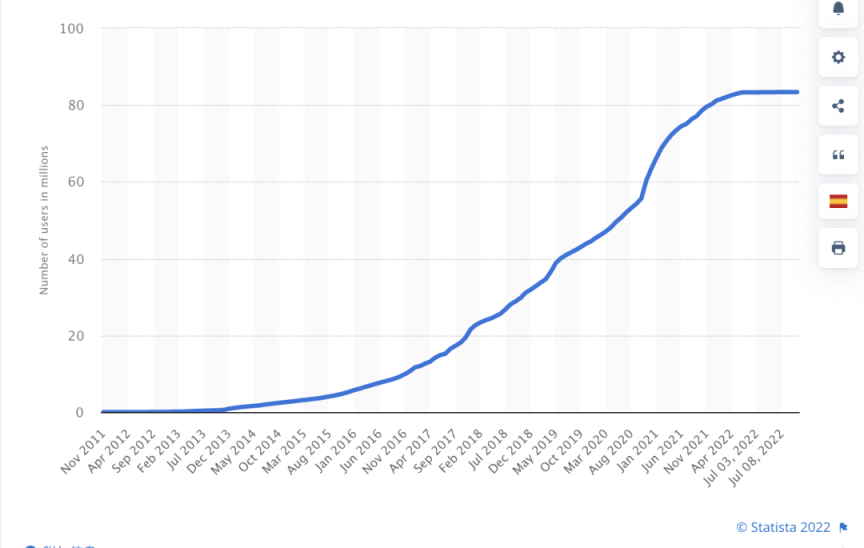

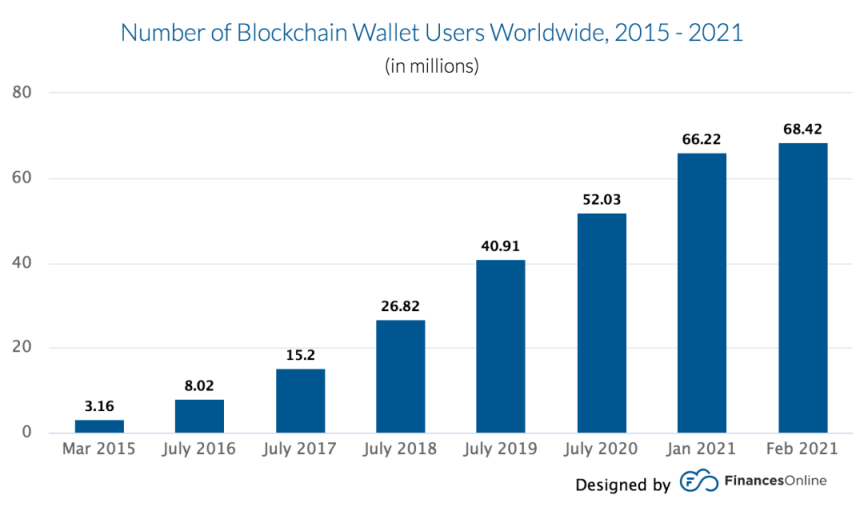

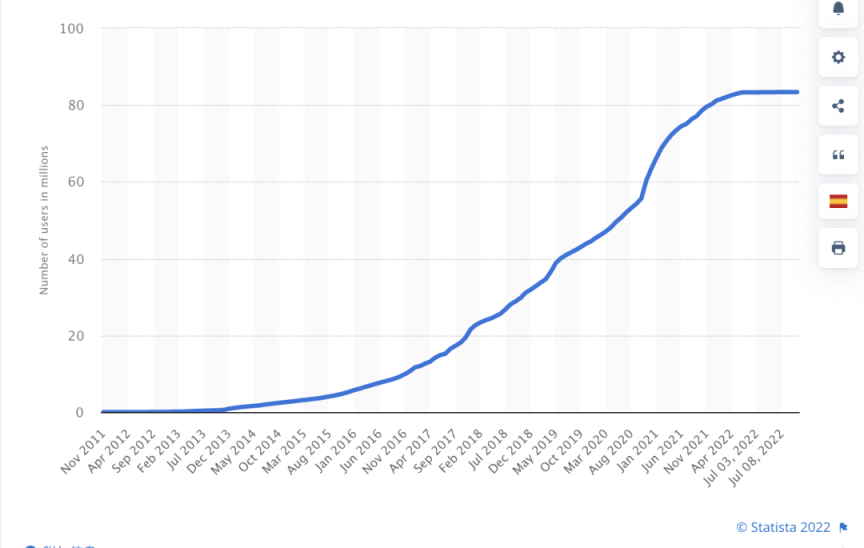

数字资产大幅兴起,驱动了对数字资产的安全存储以及链上活动的市场需求,数字钱包行业迎来了一个发展契机,大量开发者以及资金涌入。据 Blockchain.com 数据统计,2022 年加密 Token 平均拥有率为 3.9%,全球有超过 3 亿人在使用加密资产。其中拥有加密钱包的用户在 2021 年达到 6842 万,而到 2022 年 7 月加密钱包用户数已经达到 8100 万,数量呈指数级增长。从未来发展来看,钱包不仅将作为加密世界的入口,还会承担数字资产管理、社会交往等延展性功能,其重要性不言而喻。

图:2011 年 11 月至 2022 年 7 月 11 日全球钱包用户数(百万)

(数据来源于:https://www.statista.com)

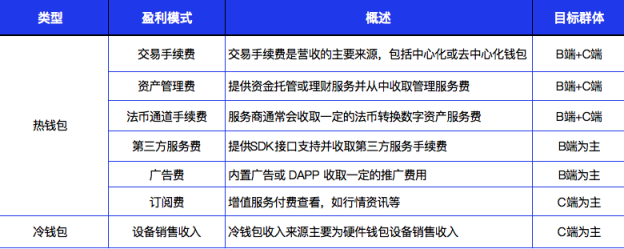

(二)商业模式

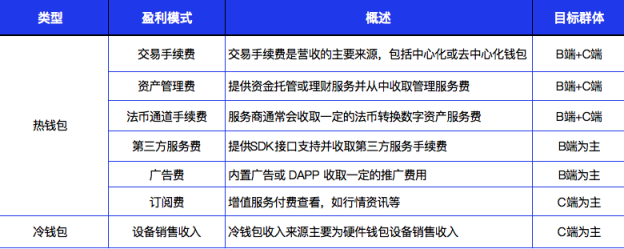

由 To B 模式逐步转变为 To B+To C 模式。

加密钱包的商业模式跟随其发展也在不断衍变,当加密钱包作为存储用户私钥工具的时候侧重于积累用户及发展其资金存款功能,他们的盈利能力被限制,无法创造良好的收入。

为了创收盈利,加密钱包打破传统商业模式,推出增值服务(理财产品、PoS 挖矿、交易、资产聚合、行情资讯等)以及广告等流量变现方式增加收入。

目前,市场中的加密钱包主要有面向 To B 和 To C 两种,相较 To B 领域,To C 领域是大部分加密钱包的盈利来源。

图:加密钱包的盈利模式

(三)一级市场

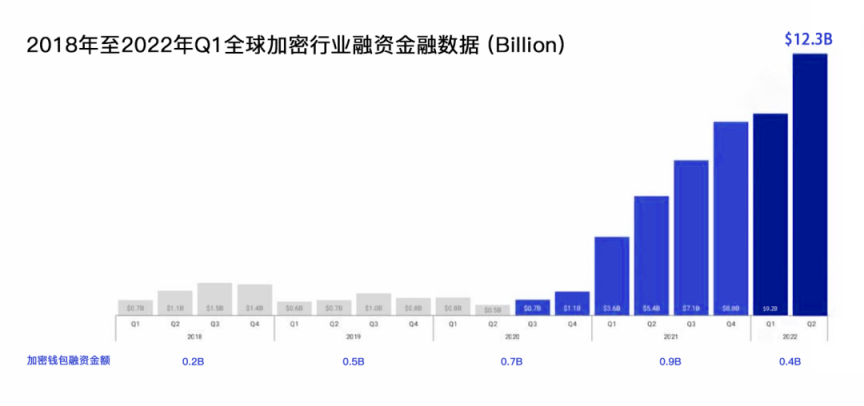

加密钱包作为 Web3 基础设施,备受投资机构青睐。

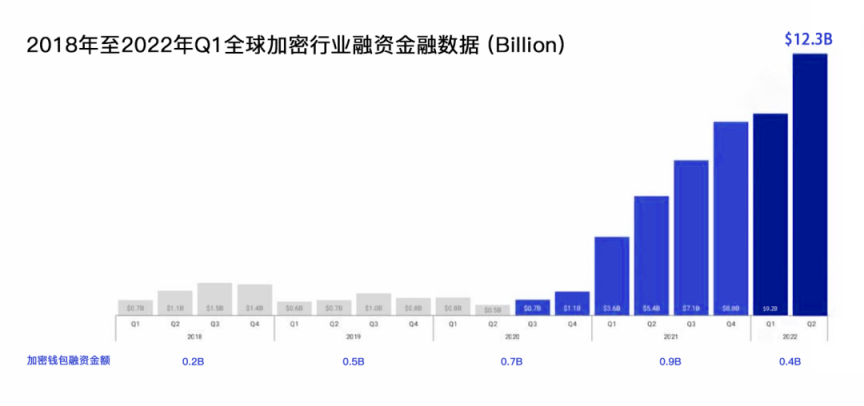

加密钱包是机构选择投资加密领域的主要赛道之一,仅在 2022 年上半年,钱包领域融资总额达 4 亿美元,远超其他领域。数据显示,近三年钱包所获投资金额持续增长,2018 年至 2021 年全球加密钱包融资金额由 2 亿美金攀升至 9 亿美金。

图: 2018 年至今全球加密钱包行业融资金额

三、加密钱包细分赛道

市场上的钱包层出不穷、种类繁多,当前谷歌商店中就有 200 多款加密钱包产品,各种钱包之间的竞争力主要取决于其在加密市场中的用户规模。因此,一些主流的钱包通常会与各大公链合作,力图扩大交易份额。用户对钱包的需求普遍从便捷性、易用性、安全性 3 方面进行考虑,加密钱包开发和发展的方向也正是以此为基础。7 O’Clock Capital 将从目前市场主流移动钱包,公链生态钱包,交易平台钱包,资产托管钱包,硬件钱包,身份钱包等细分赛道的代表钱包展开分析。

图:钱包产品一览图

(一)移动钱包

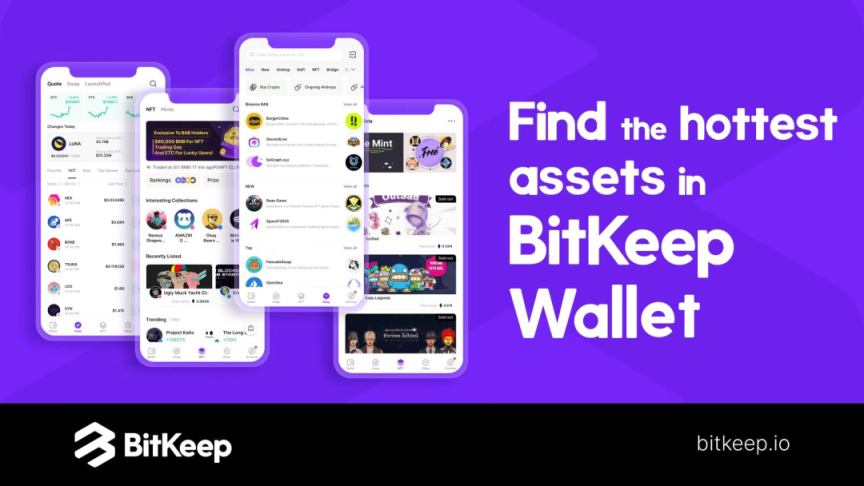

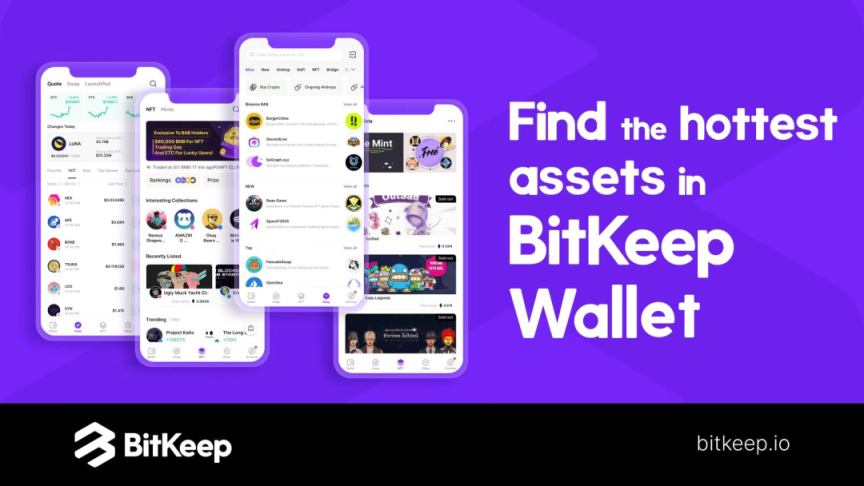

1、BitKeep

BitKeep 钱包是亚洲市场最大的 Web3 多链钱包,也是 7 O’Clock Capital 的重要战略合作伙伴。2018 年在新加坡成立,今年 5 月,BitKeep 完成 1500 万美元 A 轮融资,估值达到 1 亿美元,Dragonfly Capital 领投。目前有超过 600 万的使用用户。

图:BitKeep 钱包产品图

产品特点:

提供精准的 DEX 行情 K 线功能;支持 18 条公链的跨链兑换;提供“借 Gas 费交易”功能,无需主链币作为 Gas 也能轻松交易;内置 NFT 交易市场,支持 NFT 项目 INO 和 NFT 铸造;支持 70 多条主链、上万个 DAPP 和数十万加密资产;支持 OTC 交易;推出了面向 B 端的 Web3 生态开放平台 BitKeep Business。

BitKeep 钱包是行业内知名的数字资产钱包之一,集品牌、技术、功能体验、用户口碑、教育与服务为一体,采用冷热分离、离线签名等多种安全机制,确保资金安全,BitKeep 长期精益求精地全方位打磨产品,将成为 Web3 最安全、强大的入口。

2、Rainbow

Rainbow 今年 2 月份获得 1800 万美元 A 轮融资,由 Reddit 联合创始人 Alexis Ohanian 设立的风险投资基金 Seven Seven Six 领投。产品目前还处于早期阶段,可以关注官推信息,有随机 NFT 空投给到钱包用户。

图: Rainbow 产品展示图

产品特点:

Rainbow 相比其他钱包增加了趣味性,带有彩虹渐变按钮、丰富的表情符号,整体比 MetaMask 更丰富;允许用户使用银行卡购买加密资产;Dapps 交互;支持购买和查看 NFT 收藏品;支持 Layer2 网络(Polygon、 Optimism 和 Arbitrum);社交功能,链接 Facebook 和 Ins 等社交媒体展示钱包内的 NFT 作品 ;提供的 DefiPulse 指数功能,钱包内查看优质 DeFi 资产; 资产发送 / 接收可以直接通过 ENS 用户名进行。

3、ZenGo

A 轮融资 2000 万美元,由 Insight Partners 领投,Distributed Global 与淡马锡控股和 Austin Rief Ventures 等跟投。ZenGo 钱包也是非托管钱包之一,超 65 万使用用户。

产品特点:

平台支持 40+ 加密 Token;直观且用户友好的操作界面,生物识别;在平台上发送、接收或保存加密 Token 不收取任何费用;安全性高,使用 ClearSign 防火墙和 MPC 加密技术;7X24 小时客服支持;没有将 ZenGo 钱包连接到第三方 DeFi 应用程序的选项。

总结:伴随着用户需求的增加和产品发展的成熟,移动端加密钱包将成为 Web3 应用的流量和分发平台,最终将促进整个 Web3 赛道从“造富效应”到“日常应用”的范式转变。

(二)公链生态钱包

1、 EVM 生态:Metamask

Metamask 隶属于以太坊技术开发公司 ConsenSys 旗下的 6 大产品之一,也曾一度获得以太坊基金会的支持。3 月 15 日 ConsenSys 宣布以 70 亿美元估值完成 4.5 亿美元 D 轮融资,由 ParaFi Capital 领投,其他参投方包括淡马锡、SoftBank Vision Fund 2 等。

特点:

MetaMask 月活跃用户超 3000 万;全球用户群,其中美国、菲律宾、巴西参与度较高;轻量级以太坊开源钱包,同时也是 APP 钱包;兼具测试以太坊智能合约功能,支持最全的 Dapp ;能够与硬件钱包 Ledger 和 Trezor 兼容;操作界面简洁,非常适合初学体验者使用 ;用户自定义钱包体验,比如向 MetaMask 添加新的应用程序接口等;Gas 费率高。唯一的被人诟病的就是过于简单的 UI 设计和页面。

2、Solana 生态:Phantom

Phantom 于 2021 夏季取得 900 万美元的A轮融资,由 a16z 领投,Variant Fund、Jump Capital、Solana Foundation 也参与投资。Phantom 是一个专门用于 Solana 链上的热钱包。

特点:

可以安全且轻松地在 Solana 区块链上存储、购买、发送、接收、交换 Token 和收集 NFTS;目前在网页浏览器上支援 Google、Edge、Firefox、Brave,手机支持 IOS 系统;具备直接查看 NFT 以及质押的特别服务;钱包内可以直接质押 SOL 赚取收益;用户创建和管理私钥;连接硬件钱包;链接其他 APP(例如 Serum 或其他 Farming App)

不过 SOL 曾出现安全漏洞问题,8 月份 Solana 钱包出现了大规模失窃,损失超 5.8 亿美金。

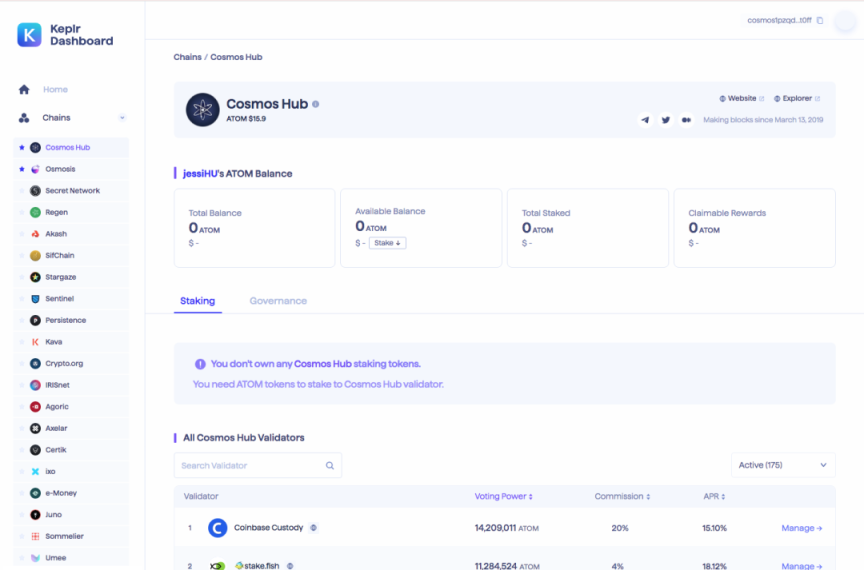

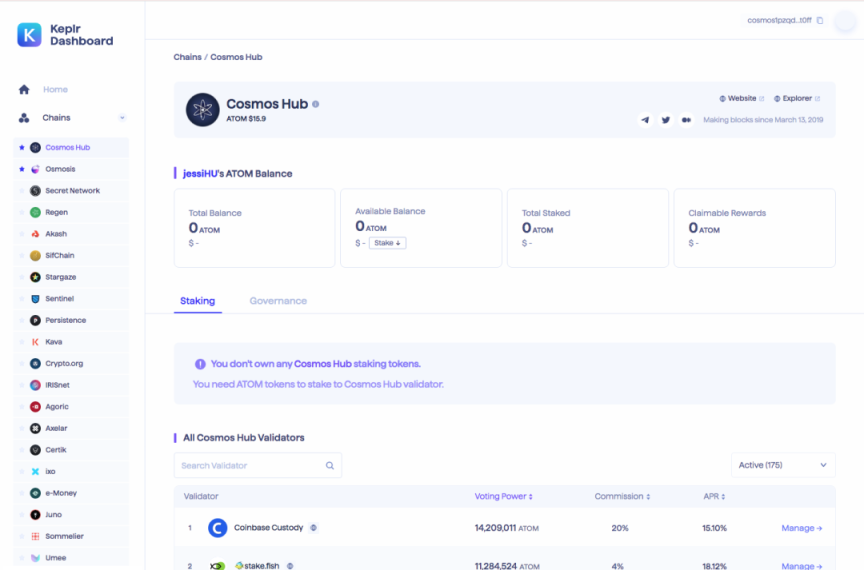

3、Cosmos 生态:keplr

Keplr 由 Chainapsis 专门为 Cosmos-SDK 构建,是一款专为 Cosmos 生态系统中灵活且多功能的帐户管理而设计的钱包。

图:Keplr 产品展示图

特点:

Keplr 使用户能够在 Cosmos 生态系统内外探索可互操作的区块链应用程序;2.Keplr 钱包已经支持各种原生集成协议,包括 CosmosHub、Kava、Secret Network、Akash、Sifchain 等 10 多种协议;钱包内适配目前 Cosmos 生态系统中所有的的 Dapp;区别于其他钱包比如 Metamask,Keplr 每创建一个新的钱包都需要会生成一套新的助记词。

Cosmos 是 2022 年热门赛道之一,目前生态中有 200 多个项目,可以通过钱包进行参与以下几种交互:

质押 $ATOM 到验证节点参与空投参与生态的 Cosmos SDK 链的节点质押新链的生态项目在 Osmosis 添加 LP(提供流动性)

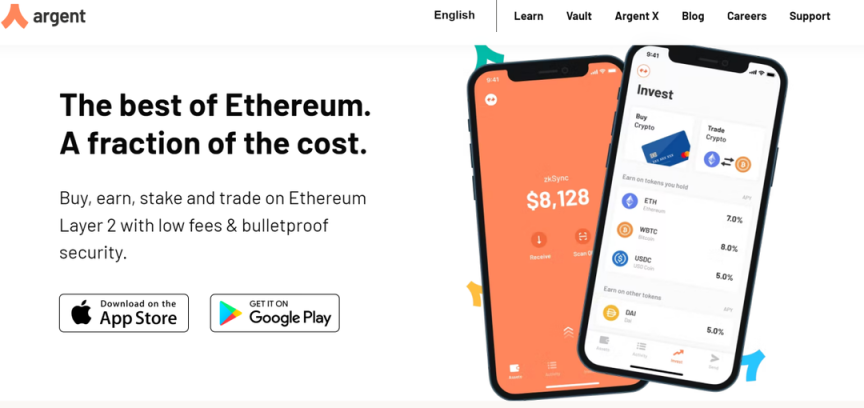

4、Layer2 生态:Argent

随着 Layer2 的蓬勃发展,Layer2 的钱包也是发展的必要设施。Argent 是一款活跃在 ETH 链上的 Layer2 钱包,其优势在于可以轻松地把 Layer2 的资产转移到 Layer1,成本低,速度快。2022 年 4 月 Argent 完成 4000 万美元 B 轮融资,Fabric Ventures 和 Metaplanet 领投,Paradigm、Jump 和 Animoca 等参投。

特点:Argent 是一款主打用户友好的加密钱包,超 50 万使用用户。官方披露未来将推出借贷、质押等去中心化产品,并计划开拓虚拟房地产、游戏、DAO 和 NFT 等新领域。

Argent 从加密钱包最重要的安全性出发,取消私钥 / 助记词的概念,并利用社交恢复等功能来保证用户对钱包的所有权从而降低使用门槛,在这方面具有明显的市场竞争力。不过相比其它钱包,Argent 钱包用户无法自如切换大部分常用的 EVM 网络,一定程度上会限制其使用场景,难以建立用户粘性。

5、Aptos 生态:Martian Wallet

目前 Martian DAO 正在为 Aptos 生态系统构建各种产品,包括 Martian Wallet、Curiosity NFT 市场,交易平台等。

Martian Wallet 是团队使用其 Aptos web3.js 模块版本构建的加密钱包,可用于管理数字资产和访问 Aptos 区块链上的去中心化应用程序,还支持在 Aptos 开发网上铸造 NFT,目前推出了 Chrome 上的插件钱包,之后将推出 iOS 版本。

Aptos 公链是一条全新公链,因此新生态项目非常值得交互,埋伏空投。流程也很简单,谷歌浏览器插件安装钱包后点击 Airdrop 领取测试币并进入官网。(https://martianwallet.xyz) 进行 NFT 铸造,完成交互。

6、Sui 生态:Sui wallet

Sui 建立在共识算法的重要创新之上,并利用新颖的数据结构产生高性能的第 1 层,开发团队 Mysten Labs 是一家为 Web3 构建基础设施的公司,团队成员出自于 Facebook。

Sui 已获得 3 亿美元 B 轮融资,由 FTX 领投 ,a16z crypto、Jump Crypto、Apollo、Binance Labs、Franklin Templeton、Coinbase Ventures 等参投。

最近项目推出了生态上的钱包产品,Sui wallet,目前只是一个尝鲜工具,也可以抢先体验,整个过程很简单。进入 discord 的#devnet-faucet 频道领测试币,格式为 !faucet + 你的地址。

总结:多链部署成为确定趋势,越来越多的公链选择直接兼容以太坊虚拟机(EVM),并直接借用以太坊的钱包。而对于不兼容 EVM 的公链而言,开发钱包和其他基础设施是完善生态发展的战略性要求。但是不同公链间缺乏互操作性也是限制行业整体发展的一个瓶颈。钱包在多链并行的格局中展开激烈竞争,未来很有可能衍生一款囊括所有公链生态的钱包,成为 DeFi 领域里的现象级产品。

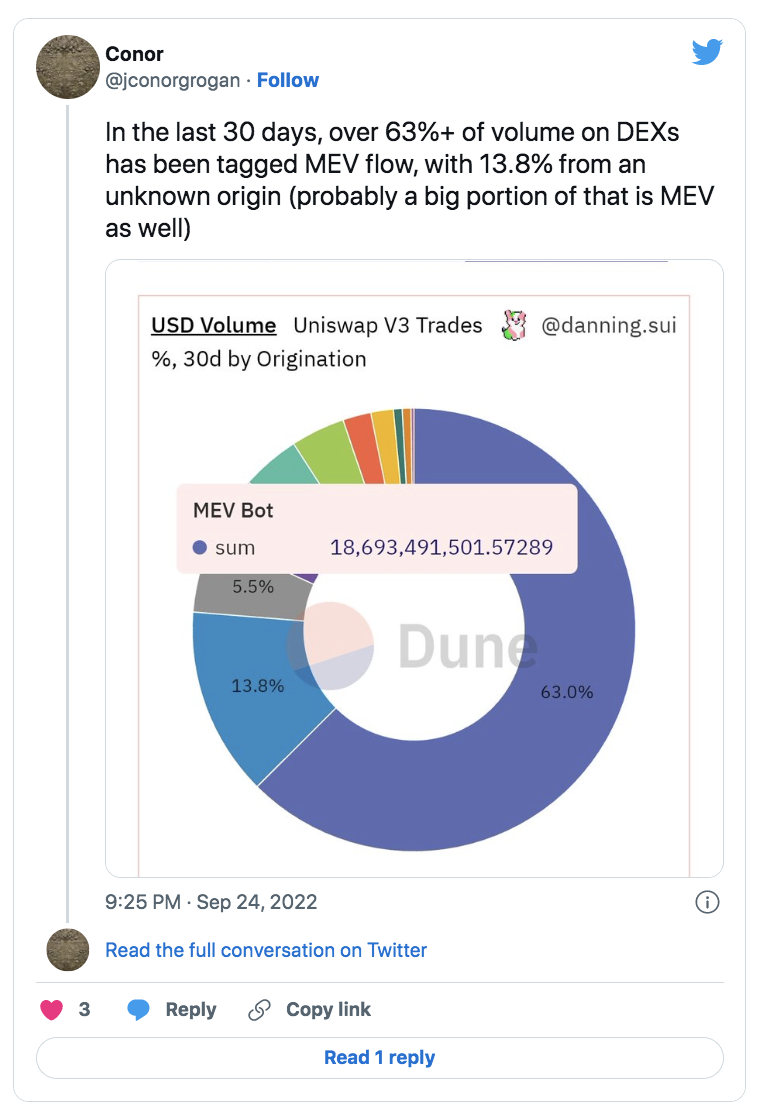

(三)交易平台钱包

交易平台也在推出属于自己的加密钱包,其中以 Coinbase Wallet ,OKX Wallet 和 1inch 钱包为代表。

Coinbase Wallet 也被称为最适合加密初学者的一款钱包,目前有 web 插件和移动端。在移动应用程序扫描插件钱包上的 QR 码,可以一键连接并访问桌面上的 DApps 和 DeFi 应用。不过,Coinbase 插件钱包页面过于简单,相关交易纪录只能在 App 端浏览。另外,用户必须在移动应用中确认插件中的所有交易,同时支持 NFT 的存储。截至目前,Coinbase Wallet 支持以太坊、Polygon 和 Optimism。

OKX 钱包是欧易交易所官方钱包,针对用户 Web3 需求进行开发和使用,背靠全球最大的数字资产交易平台之一欧易交易所,目前欧易在全球有 2 千多万使用用户,OKX 钱包作为一款安全且功能完备的 web3 钱包,将会让交易所用户迅速进入 web3 世界。OKX 钱包特点如下:

多链多资产,支持 25+ 公链、1000+ DeFi 协议提供 NFT 购买、交易以及创建功能web3 用户入口,介入多种类 DApp(DeFi 和 GameFi 以及精选 DAO)API 开源,开发者友好,Web3 开发人员可以轻松地将他们的 dApp 与 OKX 钱包进行连接。用户体验良好,整合初学者、专业用户的使用需求,给新手提供完整的流程引导。

1inch 钱包是内置 DEX 聚合器,支持以太坊、BNB、Polygon、Optimistic Ethereum、Arbitrum、Gnosis、Avalanche 和 Fantom 公链及公链上的数百种 Token 交易、转账。1inch 为用户提供了深度流动性和更好的闪兑利率。不久前宣布向 Optimism 网络上的 1inch 钱包用户发放 300,000 个 OP 空投,以奖励使用 Optimism 通过 1inch 钱包进行交互的用户。

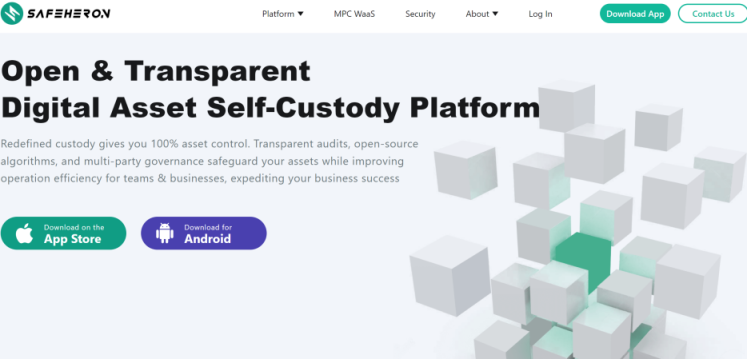

(四)资产托管钱包

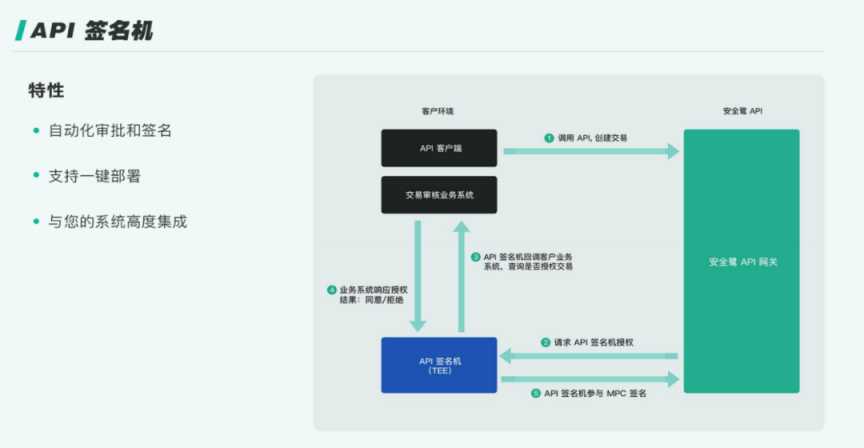

Safeheron 安全鹭是一款首选的资产托管钱包,以高资产安全性为主要特征。目前已完成 700 万美元 Pre-A 轮融资,Yunqi Partners 和 Web3Vision 联合领投,PrimeBlock Ventures,Cobo Ventures,M77 Ventures,7 O'CLOCK CAPITAL 和前红杉资本中国联合创始人张帆参投。

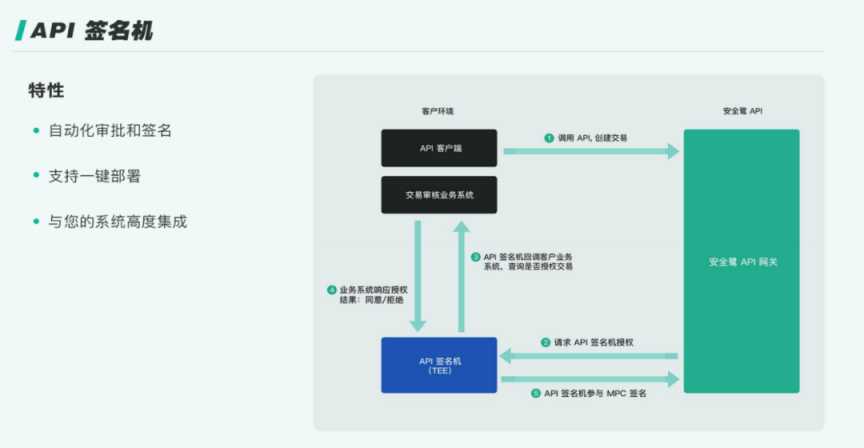

Safeheron 安全鹭是亚洲唯一掌握 MPC(安全多方计算)和 TEE (可信计算)技术的自托管服务商。自产品推出以来,已为 20 多家客户提供服务,这些客户总共托管了超过 15 亿美元的加密资产,并使用 Safeheron 的钱包服务促成了价值超过 40 亿美元的交易。官网:https://www.safeheron.com

图: Safeheron 安全鹭 API 签名机制

钱包主要特性包括:

以分布式私钥分片代替单点私钥;自主设计的 MPC 尖端密码学和硬件隔离结合的多层安全技术;钱包开源可验证;交易低至免费,无转账服务费;支持多链多币种同时也支持 NFT 资产。

数字资产托管经历了许多演变,从只有热钱包到现在的热钱包、冷钱包、多重签名等的混合体,MPC 技术 +TEE 技术使得 Safeheron 在资产安全托管市场脱颖而出,目前 Safeheron 还与 MetaMask 正式达成战略合作,携手进军企业级 MPC 多签安全领域,在市场牢牢占据高地。

(五)硬件钱包

冷存储是所有人的首选存储方法,它不仅是长期 Token 持有者和比特币支持者的首选,也适用于机构托管服务。通过断开加密 USB 设备与互联网的连接为用户提供物理层面的安全保护,消除了让第三方掌控资金的境况。

以下为市场中三种主流硬件钱包对比:

图: 三种主流硬件钱包对比图

除了以上三种硬件钱包,不得不特别提到 OneKey 钱包,它是 Coinbase 投资的唯一一个硬件钱包,同时也开发了移动端 APP 钱包其特色明显,使用丝滑。OneKey 钱包最近公布 2000 万美元的 A 轮融资,由 Dragonfly、Ribbit Capital 领投, Framework Ventures、Sky9 Capital、Folius Ventures、Ethereal Ventures、Coinbase、Santiagoroel、Fishkiller 参投。

OneKey 硬件钱包在亚洲销量增长率第一,产品线丰富,包括 OneKey Swap,OneKey Desktop 电脑桌面端,OneKey 插件,OneKey app。硬件钱包支持包括 ETH,Polygon,BSC,OKT 等所有 EVM 链,还包括 BTC、Solana、Near、Trx 等网络,目前正以每周更新的速度新增多链支持和功能优化。兼容 OneKey 插件和 MetaMask 连接硬件钱包参与 DeFi,是用户参与 DeFi 必备的硬件钱包。

特点:

桌面端、浏览器插件、手机 app 全平台支持支持多链、多套助记词、多个软硬件钱包同时使用支持 passphrase内置多个节点和默认链自由切换每周迭代,新增功能和链的支持,以及功能优化。

总结:一方面,钱包是用户进行链上交互的必备工具,可视为现实世界通往加密世界的重要入口;另一方面,钱包的本质是私钥管理工具,资产属性强烈。未来加密钱包的发展也将围绕着这两点特性不断的进行丰富和扩展,朝着全面和综合性的方向进行业务优化和资源聚合。

(六)多链钱包

Coinhub 是一款服务于 DeFi 生态的多链去中心化钱包产品,现已上线浏览器插件版本及手机移动端版本,支持 Bitcoin、ETH、BSC、Solana、Polygon、Avalanche、Tron、Arbitrum、Optimism 等 40+ 公链,合作 2000+ DApp,用户分布全球 50+ 国家以及地区,全球自媒体流量覆盖 150w+,全球生态社区覆盖 200w+ 用户。

Coinhub 通过合约分析完整展示用户资产,通过数据分析智能推荐优质应用,通过聚合 DeFi 工具实现便捷理财、一键挖矿和最优交易。让用户在 DeFi 的新生态中,全面了解当前数据和便捷操作管理资产,降低用户风险,实现资产增值。

(七)身份钱包

Web3 和元宇宙概念的出现,对加密钱包属性有了更深层次的定位,钱包将作为用户的身份标识,不仅仅代表数字资产更是数字身份,赋予钱包社交属性。

Formatic 钱包(现改名 Magic)

目前已经完成 2700 万美元融资,Northzone 领投,参投方包括 Tiger Global、Volt Capital、Digital Currency Group、CoinFund 以及 Reddit 联合创始人 Alexis Ohanian 等。

特点:用户输入电子邮件地址即可注册钱包,无助记词生成, 用户的身份采用符合 SOC 2 标准、基于硬件安全模块 (HSM) 的委托密钥管理系统的保护。Fortmatic 钱包从开发者的角度来看,其集成极其简单,是一款开发人员友好型钱包,对于任何现有的 web 3 应用程序,只需复制几行代码即可集成 Fortmatic。但是目前其主要兼容 EVM 网络。

(八)Web3 钱包

Web3 钱包 Steakwallet 现更名为 Omni,9 月份以 5000 万美元的估值筹集了 1100 万美元的种子资金。投资者包括 Spartan Group、GSR Ventures 和 Eden Block 等。

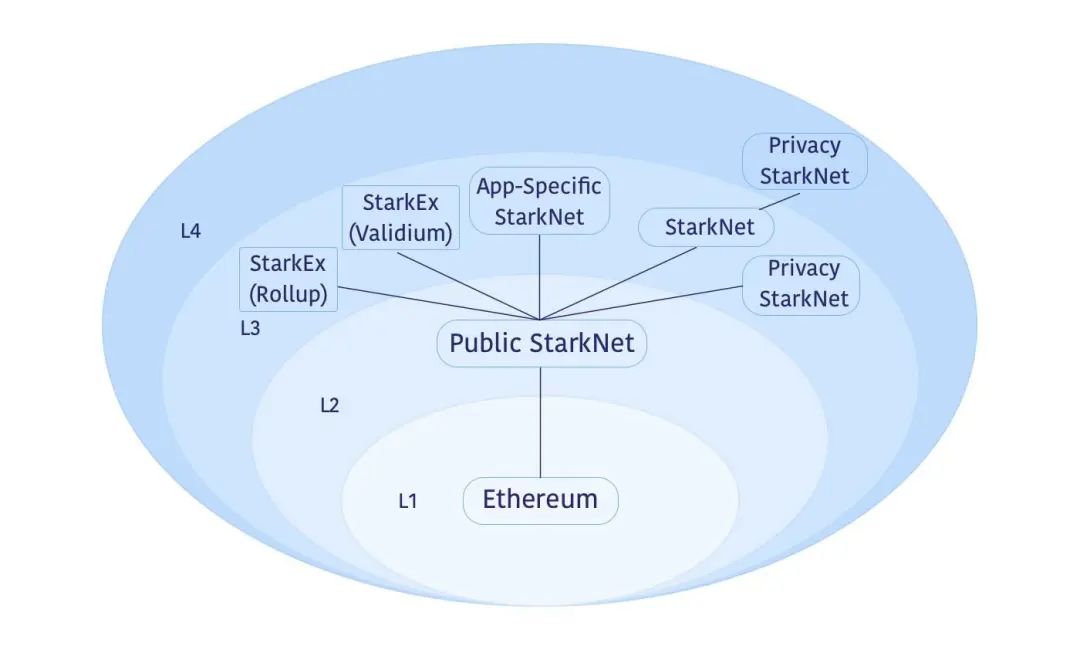

Omni 表示,它已经构建了自己的定制智能合约中间件,允许用户在 20 多种协议上进行质押,并内置流动质押选项。用户还可以通过跨链桥将资产移动到不同的区块链,并在移动应用程序上显示来自不同链的 NFT。目前可在所有主要的以太坊虚拟机和二层扩展解决方案(如 Arbitrum、Optimism 和 Polygon)上使用,目前该公司正准备与 zkSync 和 Starknet 集成。

四、加密加密钱包未来展望

钱包作为加密市场参与者必备的工具之一,在基础设施领域占据着非常重要的地位。目前钱包赛道涌入的创业者也非常多,我们认为在 Web3,钱包入口的重要性将超越交易平台,并成为 Web3 流量聚集地以及元宇宙的基础设施之一,其价值将在以下方面得以体现:

(一)DID 身份证明

V 神在长文《中心化社会:寻找 Web3 的灵魂》中指出:Web3 目前在应用层存在相当的局限性,而这种局限性源自当前 Web3 缺乏代表「人类的身份以及社交关系」的原生组件。钱包则是完美的 Web3 组件,身份、驾照、医疗记录以及地址等所有的信息通过智能合约显示生成独一性的 DID 系统,钱包最终实现链下身份认证、链上身份聚合、链上信用评分、链上行为认证这些功能。

(二)Web3 网关

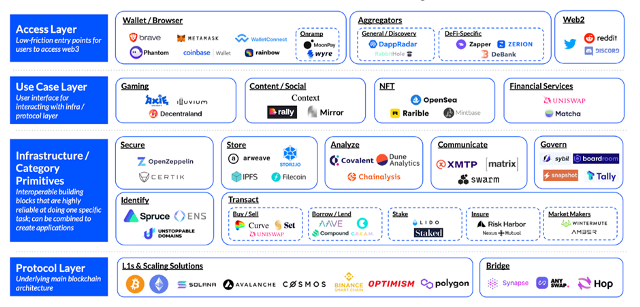

目前 Web3 堆栈的四个层次为协议、基础设施、用例层和接入层,由于各层次有着复杂性和结构性问题不能很好的融会贯通。钱包处于堆栈的顶端,作为各种 Web3 活动的入口点,将彻底使 Web3 堆栈变为现实。举例来说,钱包会取代现存的登录或注册系统,不再使用 Facebook 或谷歌凭证在所有网站上来创建新的账户,而是全部用钱包来批准登录,成为大多数 Web3 应用程序的主要入口点。

(三)公链衔接器

Web3 应用程序的开发都是在智能合约平台如 Ethereum、Solana、Avalanche、Cosmos 等公链的基础上进行的,不管是 layer0,layer1 还是 layer2,都会开发一款钱包来适配自身链上生态的发展,一是为了繁荣生态,二是为了争夺流量。但是多链竞争的格局分割了 DeFi 产品的流动性和可组合性,数字资产不能在所有公链中自由流通,钱包作为一个衔接器,将在所有公链之间架起桥梁。

(四)成为 Web3 里的「支付宝」

在支持支付、转账的同时将所有的 Dapp 集成至钱包中,项目开发者和使用者可以大量汇集形成基于区块链技术的新一代互联网生态系统。在这个生态系统中,用户所有的线上操作都可以通过钱包来进行,包括社交、短视频浏览、购物、点餐、打车、旅行出游。

(五)元宇宙硬件设备

钱包将发展为一枚小型芯片,通过芯片让虚拟与真实世界完美的容措。类似于隐形眼镜的装置,植入后可以实现裸眼 AR 的效果,日常使用再配合类似于手机的操控终端。每个人的信息通过 AR 直接显示在面孔上,包括年龄、职业、感情状况、社交关系、数字资产等。在元宇宙里每个人的信息都是透明和可交互的,你可以登录获得任意元宇宙体验,并能够购买到元宇宙出售的任意东西,充分利用钱包的互操作性,为用户提供更好的体验。

同时钱包未来的发展也面临着挑战:

监管合规化问题,Web3 应用的服务方将是链下真人投映出的数字人,但从 Web3 的全球监管合规化和大众普及角度考虑,真人的验证或许将是难以避免的。未来不排除两者共存的可能,经过真人认证的帐号将在 Web3 世界中享有更多的权利,但纯粹的数字人依然也会被接受。

另外衍生的问题,是关于隐私保护的问题,用钱包进行各种认证以及链下信息绑定,如何保护使用者的身份信息,是技术实现中所要面临的问题。

Web3 的叙事不断被瓦解和重塑,吸引了更多的新开发者和用户进入,但是相较于全球 40 亿互联网用户来说,当前 Web3 的用户体量还远远不能与之相比。数据显示,截止至 2022 年第一季度 Facebook 月活跃用户数为 29.36 亿,而钱包 Metamsk 月活跃用户数仅仅 3000 万,这意味着数字资产钱包用户占比还非常小,未来市场潜力巨大。

我们评估,在 Web3 数字化世界里,至少还有数十亿的用户有待发掘,这也意味着钱包相关领域依然有着无限的可能性,这也将会是各路冒险家大展身手的舞台,未来谁抓住 Web3 世界的多数用户,谁就能赢得这场战争。

币圈最新消息

币圈最新消息 图片来源:Coinbase Ventures

图片来源:Coinbase Ventures