作者:Donovan Choy,Bankless 编辑和《Liberalism Unveiled》合著者

来源:Bankless,本文由 DeFi 之道编译

NFTFi 是去中心化金融(DeFi)和 NFTs 的交集。

这个新领域为收藏家们解锁了一系列新的操作:

以你的 NFT 为抵押进行贷款。以 3 个月分期付款的方式支付 NFT。租用某个 NFT 一段时间以获得社会影响力。使用金融期权对冲持有者 NFT 资产的波动性。评估你的 NFT 的价值,同时为其获得流动资金。作为一个社区,将一个 NFT 进行分割并共同持有。

你怎么能做到这些事呢?这些协议实际上是如何工作的?它们安全吗?它们面临哪些挑战?

NFTFi 领域的前景广阔并正在蓬勃发展,本文将分析其生态系统。

NFT-Fi 终极指南

图片来源:Logan Craig

什么是 NFTFi?

NFT 是一种投资还是一种数字收藏品——对于那些活跃在这个领域的人而言,这是我最喜欢提出的问题之一。

建造者倾向于“不投资”,因为 Gary Gensler(注,美国证券交易委员会主席)正在关注。此外,如果地板价格没有上涨,建造者就无需对其持有人承担有关盈利的责任(这不是投资,它是社区代币!)。

然而,我们显然在许多方面明确地将 NFT 视为投资。Crypto Twitter 上充斥着各种问题和教程,例如“我的加密货币投资组合中有多少 % 应该是 NFTs?” ,而 Investopedia 则发表了诸如“投资 NFTs 的利弊”之类的文章。当我们的 NFTs 价值上升时,我们会欢呼雀跃,而当它们不上升时,大多数持有者认为这使他们有权利对项目创始人表示不满。

进入 NFTFi

然而,这个问题变得越来越无关紧要。因为围绕 NFTs 的金融化出现了一个充满活力和创新的子市场,称为 NFTFi(NFT金融,Non-fungible-token Finance)——不管建造者如何对其项目的性质进行分类。

这样一个市场萌芽的出现并不令人惊讶。数据显示,2021 年 NFT 市场的交易量为 176 亿美元。这是同年全球传统艺术市场销售量(650亿美元)的 27%,这令人震惊。

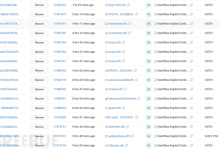

从本质上来说,NFTFi 只是将 DeFi 应用于 NFTs,它使 NFT 的交易形式更加有效——从交易、对冲、碎片化和评估到租赁。首先让我们从 NFTFi 中最大的子行业开始:简单的贷款/借款。

图片来源:0xminion

借贷

如果你花了 100 ETH 购买了一个 Cryptopunk,那么在 Twitter 上炫耀当然很酷,但也许你还想解锁一些资金,并将其用于贷款。像 NFTfi、Arcade 和 Metastreet 这样的借贷协议可以让你做到这一点。借款人可以将 NFT 资产作为抵押品,而不是像在 Aave 或 Compound 上使用法币/ETH 来贷款。

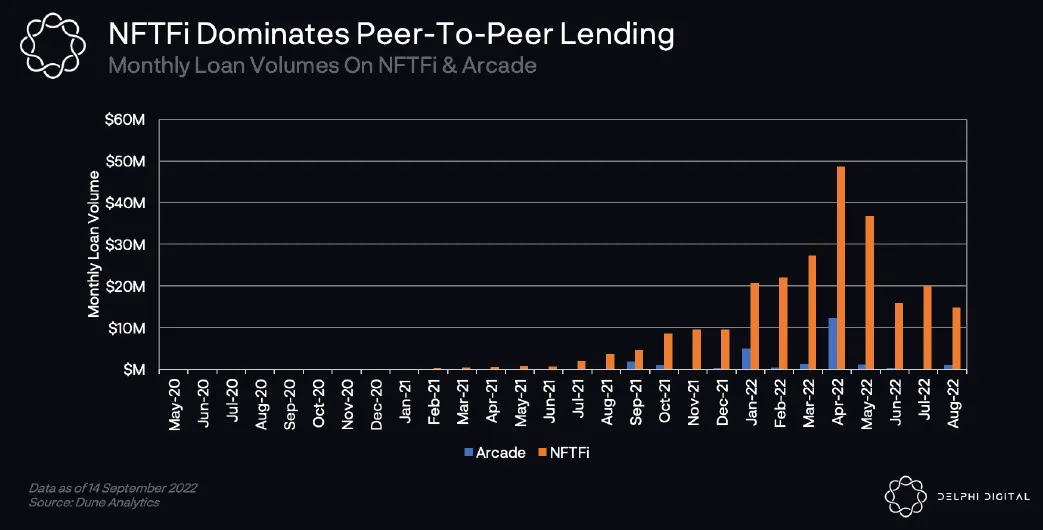

“NFTfi”是这方面的领先项目,在贷款量上远远超过其竞争对手。它部署了一个“点对点(peer-to-peer)”模型,其功能与订单簿交易完全相同。

从协议的角度来看,这确实是有风险的,原因很明显:NFT 市场是投机性的,Rug Pulls(跑路)的发生很常见。如果有人以一堆 jpeg 作为抵押品要求获得 10 ETH 贷款,你肯定想知道这些 jpeg 是否由参与游戏的可靠项目运行。出于这个原因,贷款 NFTFi 协议试图通过通常只接受既定的“蓝筹”NFT(如 Bored Apes、CryptoPunks、Doodles、Art Blocks 等)来降低这种风险。

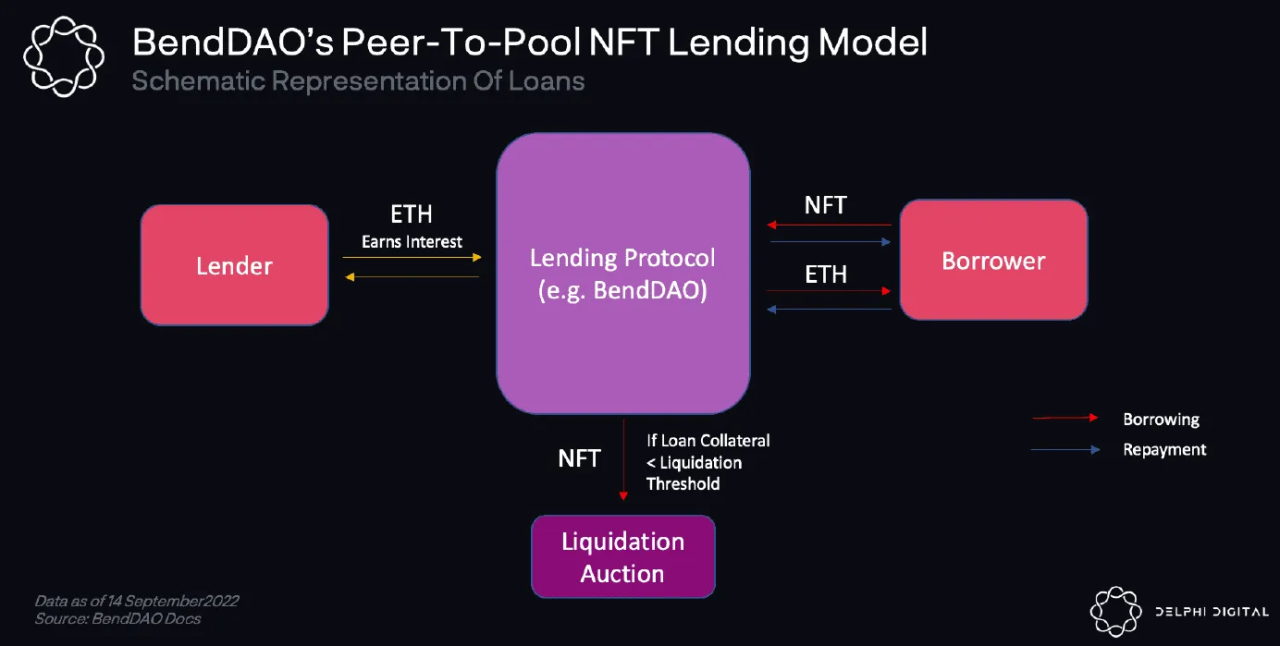

点对点模式的缺点是它的资本效率低下,因为交易依赖于匹配具有双重适合需求的借款人和贷款人。为了应对这种情况,BendDAO 和 JPED 等项目引入了一种流动性效率更高的“点对池(peer-to-pool)”模型,将需求和供应放在一个可定制的流动性池中连接起来,从而消除了进行投标和等待投标的需要。

但是“点对池”模型也不是完美的。它们与 DeFi 中的池化流动性协议存在相同的缺点:当贷款人出现集体恐慌,就会导致流动性枯竭。

当 NFT 的底价低于其抵押的贷款量时会发生什么?从理论上讲,一旦 NFT 抵押品超过设定的阈值(基于贷款) ,该协议将通过拍卖来清算 NFT 抵押品,以保护贷款人。但在实践中,它们可能不会那么顺利地做到这点。

在过去的一年里,大多数 NFT 项目的价格都下降了约 60-70%,而在 8 月,BendDAO 出现了一种协议范围内的“银行挤兑”(bank run,银行挤兑是指大量的银行客户同时到银行提取现金的现象)。当协议开始启动清算拍卖时,由于清算门槛过于接近底价,导致缺乏竞标。没有人愿意购买如此接近清算门槛的 NFT,换句话说,BendDAO 低估了市场崩盘的可能性。

BendDAO 流动资金池的贷方因此惊慌失措,该协议的 ETH 存款从 8 月 19 日的 15,000 ETH 暴跌至最低点的 12.5 ETH。随后 DAO 通过一项紧急投票将清算门槛降低至 70%,将拍卖持续时间从 48 小时缩短至 4 小时,并取消了底价 95% 的首次出价限制——将其坏账扼杀在了萌芽之中。

(参见 William Peaster 昨天关于如何借贷 NFTs 的策略。DeFi已收录中文版编译文章:点击查看)

先买后付

在金融科技领域,近年来精通技术的千禧一代和 Z 世代喜欢的一个趋势是“先买后付”(BNPL)。Web3 建设者正在将这一流行的预算友好型融资新浪潮应用于 NFT 市场。

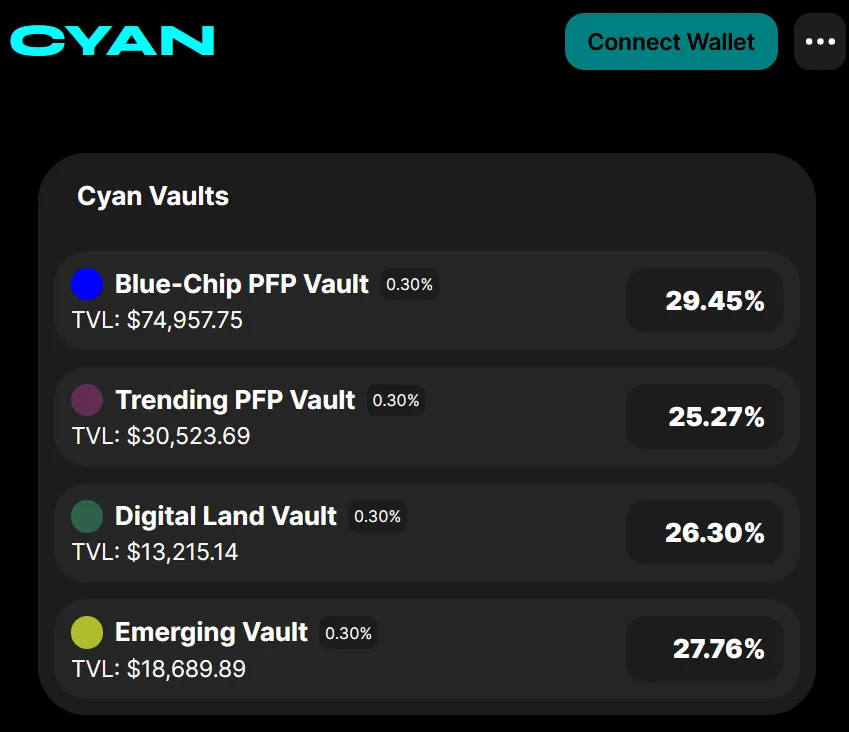

Cyan 是此类 BNPL 协议中最大和最好的例子。以下是从买家的角度对其运作方式的简要说明:

1.Bob 想要一只 Pudgy Penguin。首先,他在 Cyan 上发起一个 BNPL 计划,购买目前在 Opensea、LooksRare 或 X2Y2 上列出的任何 Penguin。

2.然后,Cyan 为 Bob 提供了一个分期付款计划,其中包含预先报价的利率,他需要在 3 个月的分期付款期内偿还。无论 NFT 价格如何波动,分期付款都不会改变,并且在三个月内是固定的。

3.如果 Bob 接受该计划,他将获得来自 Cyan 资金库的 ETH 用于购买 NFT,并根据 Cyan 包装的智能合约进行托管。

截至 2022 年 9 月,Cyan 的资金库

4.当 Bob 完成其所有分期付款后,该 NFT 将转移至他的钱包,他就可以拥有全部所有权。(提示:如果 NFT 的价格在此期间升值,Bob 可以提前全额支付 BNPL 计划,并出售 NFT。)

5.而逾期付款则会被视为违约,NFT 将保留在相应的 Cyan Vault 中以进行清算。

那么 Cyan 是如何产生收入的?

Cyan 提供一项“典当(pawning)”服务,允许用户暂时将其 NFT 作为抵押品发布,以换取贷款。然后贷款连同利息一起偿还,这些利息直接进入 Cyan 的资金库。为了防止计划违约,Cyan 采用了各种风险管理措施,例如提高利率来规范贷款,并防止增持高风险的 NFT 产品。

目前,Cyan 在 NFT BNPL 子市场中处于领先地位,但该领域的各种竞争对手都在构建类似的东西,例如 Teller protocol 的“Ape Now, Pay Later”、Cedar、Halliday 和 Pine Loans。

租赁(Rentals)

NFT 租赁协议是一个新兴的 NFTFi 子市场,允许用户在一段时间内付费使用 NFT。参与者包括 reNFT 和 Vera,它们提供抵押租赁和无抵押租赁。

抵押租赁需要资金来保证交易的安全。无抵押租赁涉及为租赁者创建一个“包装好的 NFT(wrapped NFT)”,一旦合同结束该 NFT 就会被烧毁。与抵押租赁不同,租用者永远不会收到原始的 NFT。

NFT 租赁服务——谁会真正租赁 NFT?

在这个早期阶段,NFT 租赁的产品市场契合度似乎与目前基于实用程序的游戏 NFT 最为一致。为什么?

区块链游戏往往需要用户通过购买 NFT 来支付前期费用,这是 Axie Infinity 去年开创的一种商业模式。由于 Axie NFT 的成本飙升,出现了 GameFi DAO(如 Yield Guild Games 和 Merit Circle),通过利润分享模式使数百万玩家的进入变得民主化,公会将赞助玩家的前期进入成本,并从中获得利润分成。

后来的游戏还有 Polygon 的 Pegaxy,在内部建立了一个公会管理系统,让玩家可以租用入门 NFT,而不需要投入大量的前期成本。NFT 租赁也具有类似的作用,让借款人只需要少量的费用就可以使用 NFT,同时允许 NFT 所有者利用其资产解锁盈利能力。

NFT 租赁自然是对区块链游戏的补充,但也有其他明显的用例。特别是基于实用程序的 NFT,用户需要拥有 NFT 用于某些实际用途,如访问存在 Metaverse-gated(元宇宙门控)的世界,或现实世界的事件或服务。假设你需要一个 Bored Ape 来参加纽约的一个聚会。那么 NFT 租赁将让你在短时间内获得 NFT 并加入派对,而无需支付巨额费用。

衍生品

NFT 衍生品的工作方式与在 TradFi 中的工作方式完全相同。最著名的 NFT 衍生项目 NiftyOption 允许用户以金融期权的形式购买 NFT,赋予买方在未来指定的价格和日期执行交易的权利,但没有义务。

这使得 NFT 资产能够以有趣的方式进行对冲,从而减轻市场波动。示例如下:

1.最新的 NFT 项目 Degentown 的价格正在上涨,你以 10 ETH 的价格抢到一个,希望在短期内将其出售以获得利润。

2.但这是一个有风险的交易,你告诉自己,如果交易失败,你愿意承受 Degentown 20% 的损失(2 ETH)。为了对冲最坏的情况,你创建一个 NFT 期权,将你的 NFT 作为托管存入其中,并设置 0.5 ETH 的激励。

3.然后 Bob 出现了。他是一个比你更大的 Degen(指参与高风险交易的个人或赌徒),他认为 Degentown 的价格可能会持续上涨,并被你的 0.5 ETH 费用的诱饵所激励。他上钩了。

4.Bob 将 8 ETH(执行价格)存入托管的智能合约中,并获得 0.5 ETH 费用。

5.从现在开始,你可以选择在六个月内的任何时候通过提取 8 ETH 的托管金额来行使期权。

6.你的动机是:如果 Degentown 在 6 个月后升值超过 10 ETH,你应该取消期权合约,你所损失的只是支付给 Bob 的费用。

7.但是,如果你的交易没有成功,并且 Degentown 暴跌至8 ETH 以下,你可以选择执行合约,因为 Bob 已经承诺以 8 ETH 的价格购买它,并且你可以避免付出比 2 ETH 更大的损失。

(在 NiftyOption,当一个期权合约被创建时,它也被铸成一个新的 NFT。在填充 NFT 期权时,NFT 等于期权中 ETH 的价值,并被释放以用作抵押品。)

其他 NFT 衍生项目包括 Hook 和 nftperp。

评估

由于 NFT 的非流动性和低速特性,对其进行估值非常困难。NFT 项目通过调整借款利率、贷款价值比 (LTV) 和清算门槛等一系列机制,尽力去“预测”它们。但它们充其量只是为了防止市场波动而进行的实验性尝试。

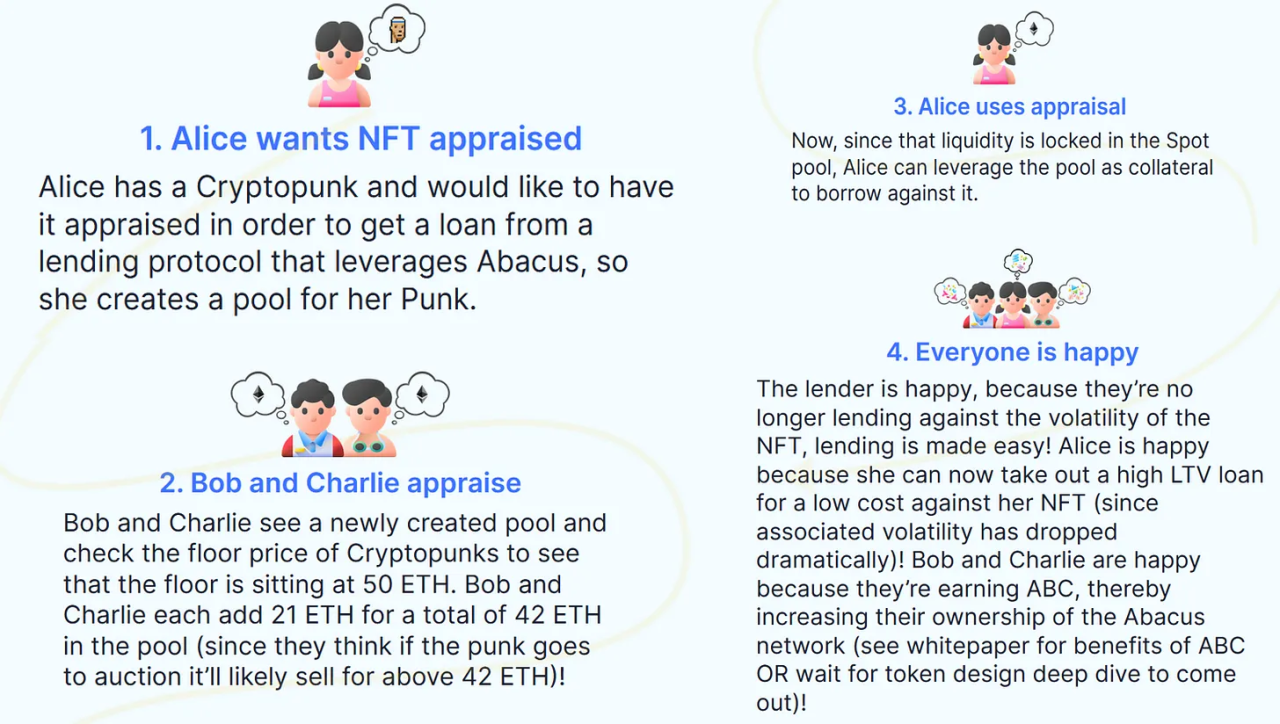

如果这种集中的估价过程可以脱离第三方中介机构,由面临价格激励的市场投机者来决定,那会怎样?一些 NFT 评估项目,如 Abacus、NFTBank 和 Upshot 正在进行这方面的尝试。

例如,Abacus 创新性地使用权益证明技术来创建一个流动性支持的估值系统。评估师充当验证者,猜测 NFT 价值并将他们的资金投入不同的估值级别中。反过来,NFT 所有者获得了流动性的支持,以使用他们的 NFT 作为抵押品。

资料来源:Abacus

另一方面,Upshot 使用“同行预测”模型,该模型由庞大的人群回答主观问题,然后用代币激励他们诚实地回答问题,类似于预测市场利用群众智慧的方式。有关 Upshot 的更多信息,请参阅 Metaversal 的报道。

NFTBank 提供了一个专有的基于机器学习的工具来模拟 NFT 价格评估。NFTBank 和 Upshot 的吸引力在于其可以通过 API 轻松集成,但与直接控制流动资金池的 Abacus 不同,他们的评估可能被视为缺乏参与。

碎片化(Fractionalization)

碎片化具有一种讽刺意味,也许是因为它试图使投资者所宣称的不可替代资产成为可替代的。但是,当你的资产价值数千美元时,能够将它们拆分为更多流动性,以便你可以将它们用作其他地方的抵押品,这种方式是很有意义的,更何况它其实也符合 Web3 的去中心化精神。

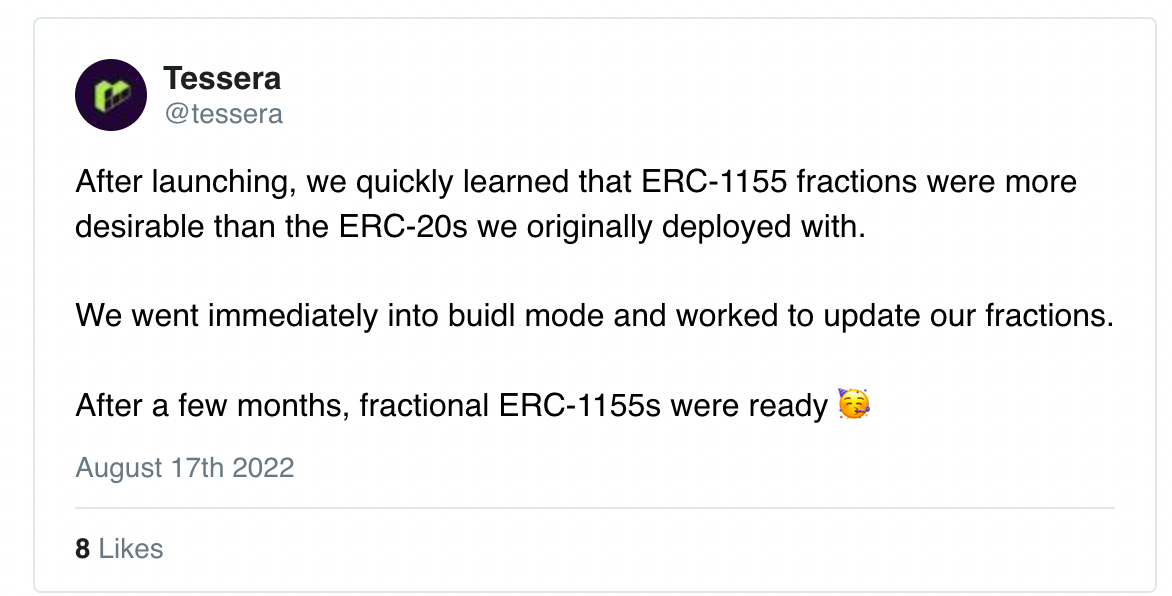

Fractional (最近更名为 Tessera )是这一领域的领先者,它让用户可以将他们心爱的 NFT 碎片化,并使集体所有权民主化。在 Fractional 上,你可以铸造 NFT 并将其分解为可交易的 ERC20 代币,放在一个保险库中。

8 月中旬,Tessera 在推特上表示,在启动后,我们很快了解到 ERC-1155 组分比我们最初部署的 ERC-20s 更加理想。

8 月中旬,Tessera 在推特上表示,在启动后,我们很快了解到 ERC-1155 组分比我们最初部署的 ERC-20s 更加理想。

非碎片化(Un-fractionalizing) NFT 是该领域的建设者面临的最艰巨的挑战之一。在 Fractional 中,非碎片化由代币持有者对底价投票决定,底价是所有底价投票的加权平均值。当足够多的持有者对最低价格进行投票时,就会触发买断,所有持有者都可以用他们的代币换取 ETH(请参阅此处了解更详细的信息)。

这里明显的问题是鲸鱼能够给出一个超过整个代币持有者社区的出价。另一个碎片化项目 Unicly 试图通过将在一个保险库中捆绑多个 NFT 的碎片化来改进这一点,而不是像 Fractional 上的单个 NFT。这允许用户持有一个 NFT 资产集合的碎片化资产。虽然这在技术上不会让鲸鱼更难获取整个 NFT,但它保留了普通用户的部分所有权。

最后

艺术的商品化往往被看作是一件坏事。哲学家和知识分子长期以来一直认为,资本主义为了追求贪婪而歪曲了艺术形式的本质。如果这是真的,那么 NFTFi 对 NFT 的高度金融化肯定为 Web3 文化敲响了丧钟。

但与这种文化悲观主义相反的是,历史表明,商业化使艺术能够作为一种创造性表达和大众交流的形式蓬勃发展。在莫扎特的一封信中,这位音乐家写道:“相信我,我的唯一目的是尽可能多地赚钱;因为除了健康之外,它是最好的东西。”

通过不可可变的智能合约,NFTFi 为 NFT 的所有权开辟了一个融资可能性的世界,使大众不再局限于文化的被动旁观者角色,而是获得所有权并参与其创造。

币圈最新消息

币圈最新消息